確定拠出年金を始めようとしたタイミングで「確定拠出年金のメリットとデメリット」を書きましたが、その後色々と自身でも勉強したこともあり改めて纏めてみようと思います。

確定拠出年金とは

概要

年金には厚生年金等の「確定給付型」と今回説明する「確定拠出型」があります。

確定給付型は加入者の加入実績、在職時の平均的な月収等に応じて給付額が確定している年金となります。

一方、確定拠出型は「掛金」が確定しており、その掛金を元に運用を行った実績に応じて給付額が決まる年金です。その為、運用状態によっては掛金以下(元本割れ)が発生する可能性もあります。

確定拠出年金制度は、毎月の掛金上限が決まっており、その掛金を元に加入者が自身の判断で運用 (指図) を行います。

ですので、年金を増やすも減らすも自分次第という事になります。

今までは「確定給付型」が一般的な年金制度でしたが、確定給付型は企業負担が大きくなってきているようです。昔のような右肩上がりで経済が成長していた場合は年金運用もここまで詰まることは無かったのでしょうが、最近では日本航空 (JAL) が現役世代が5割、OBが3割年金が減額されました。

(ここでは現役世代とOB世代の減額の割合をどうこう言うつもりはありませんので東洋経済の「JAL年金問題の一部始終–OB団体陥落の舞台裏」をご覧ください)

JAL以外でも確定給付型の減額を行っている会社はいくつか検索するだけでも出てきます。このように企業から見た際に運用負担が大きくなっている事もあり、確定拠出型へ移行する企業も増えているようです。

推移については「企業型確定拠出年金加入者の推移」で改めて紹介します。

「企業型」と「個人型」

確定拠出年金制度は「企業型」と「個人型」があります。

確定拠出年金制度を採用している会社に勤めている人は企業型に加入することになります。

確定拠出年金制度を採用していない会社に勤めている人、または自営業者は個人型に加入することになります。

確定拠出型年金には、1つのみ加入することができ、重複して加入することはできません。

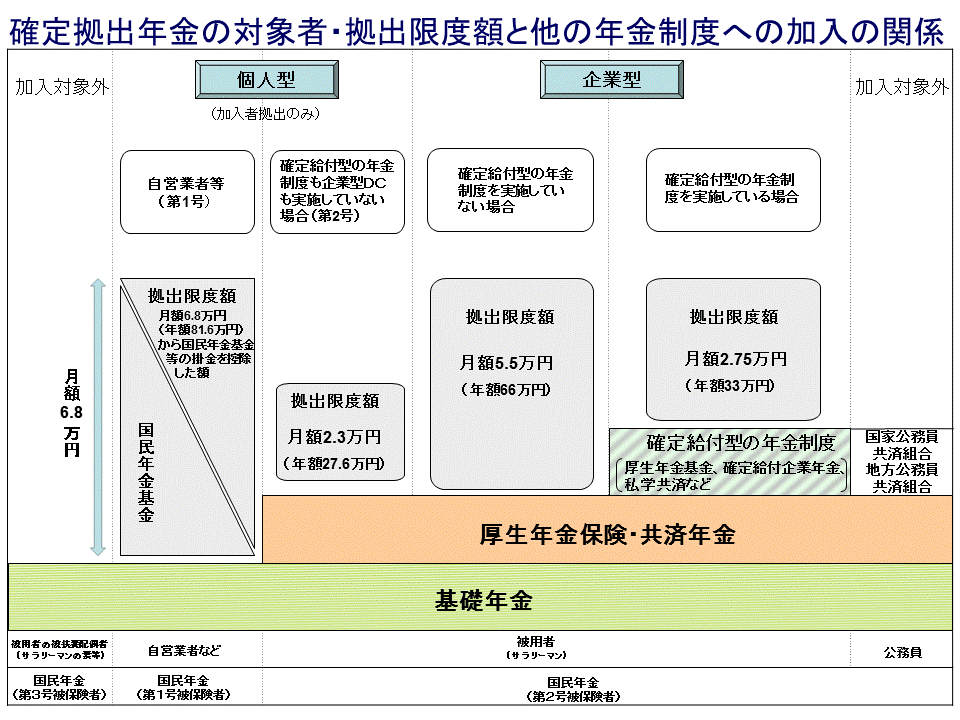

それぞれで拠出出来る上限金額が決まっており、この上限金額を超えて拠出することはできません。タイプと上限額は次の表のとおりとなります。

| 型 | 月額上限 | 年額上限 | |

| 自営業者など | 個人型 | 68,000円 | 816,000円 |

| 確定給付型、確定拠出型も実施していない企業 | 個人型 | 23,000円 | 276,000円 |

| 確定給付型を実施していない企業 | 企業型 | 51,000円 | 612,000円 |

| 確定給付型を実施している企業 | 企業型 | 25,500円 | 306,000円 |

上記の表も踏まえ、対象者と限度額等の関係はこのような形となります。

(この絵は厚生労働省の確定拠出年金制度のサイトより引用させて頂いています)

この絵にある、H26.10.1~という箇所ですが「【確定拠出年金】拠出金額の引き上げが決定しました」でも書かせて頂いたとおり、企業型の拠出上限が2014年10月より引き上げが決定しました。

ですので、上述の表を10月以降の限度額を元に書きなおすと以下のとおりとなります。

| 型 | 月額上限 | 年額上限 | |

| 自営業者など | 個人型 | 68,000円 | 816,000円 |

| 確定給付型、確定拠出型も実施していない企業 | 個人型 | 23,000円 | 276,000円 |

| 確定給付型を実施していない企業 | 企業型 | 55,000円 | 660,000円 |

| 確定給付型を実施している企業 | 企業型 | 27,500円 | 330,000円 |

企業型確定拠出年金加入者の推移

「概要」にて、確定拠出型へ移行する企業も増えてきていると書きましたが、実際どの程度増えているかを紹介します。

厚生労働省の確定拠出年金のサイト内にある「企業型年金実施事業主数の推移」によりますと、2004年3月末では2,379社でしたが、2014年3月では18,393社と10年間で事業主数は7倍以上に増えています。

加入者ベースでは、2004年3月末では70.8万人でしたが、2014年3月では464.2万人とこちらも6倍以上の増加です。いわゆるサラリーマン人口は5,000万人程度ですので、9%程度が企業型の確定拠出年金を利用しているという事になります。

ポータビリティ

確定拠出型年金制度の優れているところは拠出した段階でその拠出金は全て運用者の資産となることです。例えば、確定給付型の企業年金では受け取ることを諦めざるをえない場面がありました。

(制度上は持ち運べる制度が出来ていますが、個々の企業・基金の制度整備が追いついていなく、持ち運びが難しい場面が多々あるようです)

一方、拠出型の場合はそのまま転職をして転職先の企業型の確定拠出年金制度に移管することができます。できます。というか、移管する必要があります。

また、転職先が企業型の確定拠出年金制度を採用していない場合は個人型へ移管することができます。

こちらも、できます。というか,企業型の場合と同様に移管する必要があります。

制度の落とし穴?

残念ではありますが、いくつか落とし穴がありますので注意する必要があります。代表的な例としてはこのような場合に発生します。

- 企業が確定給付型年金制度のみを採用している場合

- 第3号の被保険者(主に専業主婦等)となった場合

- 公務員等に転職した場合

これらの状態に合致した場合、新たな拠出は出来ずに現在の拠出済みの資産のみで運用を行う「運用指図者」になる必要があります。この場合,個人型を提供している金融機関に移管をして、運用指図のみを行う事となります。

この状態になるまで、ある程度の拠出が出来ていれば運用の幅も広がると考えられますが、確定拠出型に加入して数年等の場合かなり制約が出てくるものと予想されます。

現段階ではこのような状況となっても60歳までは解約・引き出しは出来ませんので、確定拠出型に加入する際には良く検討を行いましょう。

移管の注意点

企業型に加入している人が転職をして個人型へ移管しなければならなくなった場合に、移管を忘れていた場合、自動的に国民年金基金連合会に資産が預けられます。この場合、次のデメリットが生じますので忘れずに個人型を取り扱う機関に移管をしましょう。

- 月額51円の管理手数料が発生する

- 預かり資産になるだけで運用が全く行えない。上述の管理手数料分毎月減っていくのみ

- 国民年金基金連合会が預かっている期間は確定拠出年金の正式な加入期間とはみなされない。その為、受給開始時期が遅くなる場合がある

- 年金が受給可能な年齢(時期)となっても給付は受けられない

と、全く運用が出来ない状態になりますし、資産を増やすことも出来なければ、受け取り可能な年齢になっても受け取ることができません。

また、加入期間とみなされない為、受け取りが出来る年齢が後ろにずれることがあるなど、メリットがまったく無くデメリットのみとなりますので、転職時は忘れずに移管の処理を行いましょう。

確定拠出年金の税制メリット

確定拠出年金制度を利用する最大のメリットは、なんといっても税制面です。

拠出・運用・受給のそれぞれで税制の優遇措置を受けることが可能です。

拠出時

企業型、個人型を問わず、掛金の拠出は個人の所得とはみなされずに全額が控除対象となります。

自身の勤めている会社がこのような運用なのですが一例として紹介します。

私の勤務先では、確定拠出年金に加入するか未加入で定期的に退職金の前払いとして受け取るかを選択できます。前払いで受け取ると当然給与所得となり,所得税等の税金が発生します。

ですが、確定拠出年金で拠出金とした場合は給与所得にはなりませんので、その分の収入が少なくなったと同義となります。

会社が拠出する金額が上限未満で、個人がその差分を拠出するマッチング制度を利用出来る場合、その拠出分も控除対象となります。

個人型の場合も拠出分は全額所得控除の対象となります。

控除額と節税額

では、拠出時にどの程度の税制メリットがあるのかを説明します。

確定拠出年金制度に未加入で給与所得として受け取っていた場合と、確定拠出年金制度に加入して上限分拠出していた場合を比較してみます。

2014年10月以降の拠出金上限を例にとります。所得税部分には、復興特別所得税(2.1%)を追加しています。また、住民税は所得割部分(市町村民税6%+道府県民税4%の計10%)を算出しています。

(実際は給与所得控除等の各種控除も含めた計算となりますので、この額に一致するわけではありません)

自営業者等の個人型(毎月68,000円、年間816,000円拠出時)

| 課税所得額 | 所得税率 | 所得税控除額 | 市民税率 | 市民税控除額 | 節税額 |

| 195-330万円 | 12.1% | 98,736円 | 10% | 81,600円 | 180,336円 |

| 330-695万円 | 22.1% | 180,336円 | 10% | 81,600円 | 261,936円 |

| 695-900万円 | 25.1% | 204,816円 | 10% | 81,600円 | 286,416円 |

| 900-1800万円 | 35.1% | 286,416円 | 10% | 81,600円 | 368,016円 |

確定給付型、確定拠出型も実施していない企業の勤めている場合の個人型(毎月23,000円、年間276,000円拠出時)

| 課税所得額 | 所得税率 | 所得税控除額 | 市民税率 | 市民税控除額 | 節税額 |

| 195-330万円 | 12.1% | 33,396円 | 10% | 27,600円 | 60,996円 |

| 330-695万円 | 22.1% | 60,996円 | 10% | 27,600円 | 88,596円 |

| 695-900万円 | 25.1% | 69,276円 | 10% | 27,600円 | 96,876円 |

| 900-1800万円 | 35.1% | 96,876円 | 10% | 27,600円 | 124,476円 |

確定給付型を実施していない企業(毎月55,500円、年間660,000円拠出時)

| 課税所得額 | 所得税率 | 所得税控除額 | 市民税率 | 市民税控除額 | 節税額 |

| 195-330万円 | 12.1% | 79,860円 | 10% | 66,000円 | 145,860円 |

| 330-695万円 | 22.1% | 145,860円 | 10% | 66,000円 | 211,860円 |

| 695-900万円 | 25.1% | 165,660円 | 10% | 66,000円 | 231,660円 |

| 900-1800万円 | 35.1% | 231,660円 | 10% | 66,000円 | 297,660円 |

確定給付型を実施している企業(毎月27,500円、年間330,000円拠出時)

| 課税所得額 | 所得税率 | 所得税控除額 | 市民税率 | 市民税控除額 | 節税額 |

| 195-330万円 | 12.1% | 39,930円 | 10% | 33,000円 | 72,930円 |

| 330-695万円 | 22.1% | 72,930円 | 10% | 33,000円 | 105,930円 |

| 695-900万円 | 25.1% | 82,830円 | 10% | 33,000円 | 115,830円 |

| 900-1800万円 | 35.1% | 115,830円 | 10% | 33,000円 | 148,830円 |

いかがでしょうか。節税額を見て頂ければわかるように決して小さくない、むしろとても大きな節税効果が得られます。

また、課税所得額が多いほど税率も上がる為節税効果がより大きくなります。

節税効果をリターンととらえると

この節税効果分を確定拠出年金の運用リターンとして考えた場合、一例ではありますがこのようなイメージになると思います。

確定給付型を実施している企業(毎月27,500円、年間330,000円拠出時)の場合のリターン

| 課税所得額 | 年間拠出額 | 節税額 | リターン |

| 195-330万円 | 330,000円 | 72,930円 | 22.1% |

| 330-695万円 | 330,000円 | 105,930円 | 32.1% |

| 695-900万円 | 330,000円 | 115,830円 | 35.1% |

| 900-1800万円 | 330,000円 | 148,830円 | 45.1% |

本来課税されるはずだった税金分が単純にリターンともとれます。確定拠出年金を使用せずに330,000 でこのリターンを得る投資はかなりのリスクを伴うと思いますので、ただただ拠出先を預金に入れていたとしても大きな効果になります。

そして、節税できた分をNISAなどで投資信託の積立に回す等さらに積極的に運用を行えば期待リターン率はさらに向上します。

また、適用出来るタイミングはとてもピンポイントになってしまいますが、税率が上がるギリギリのラインにいる人は確定拠出年金の課税所得額の控除によって一ランク下げられる場合もあります。

例えば、課税所得額が350万だった人が確定拠出年金へ加入し、年額330,000円拠出すると一ランク下がります。

その場合、所得税率が22.1%から12.1%へ下がりますのでさらに多くの節税が達成できます。

このように、給与が上がってギリギリ税率も上がってしまった… なんて人はこれを機会に始めるのもアリではないでしょうか。

同様に、確定拠出年金を継続する事で、今後の収入アップ時の課税テーブルの上げを少し遅らせる効果も期待出来ます。

長くなりましたので2回に分けます。

コメント